こんにちは。今日は給与の仕組みについて解説します。社会人になれば働いて毎月お給料がもらえるようになりますが、仕組みについてはあんまり教えてもらえる機会はないですよね。

給与の仕組みを知っておくと、月々の手取り額を増やせるかもしれませんよ。

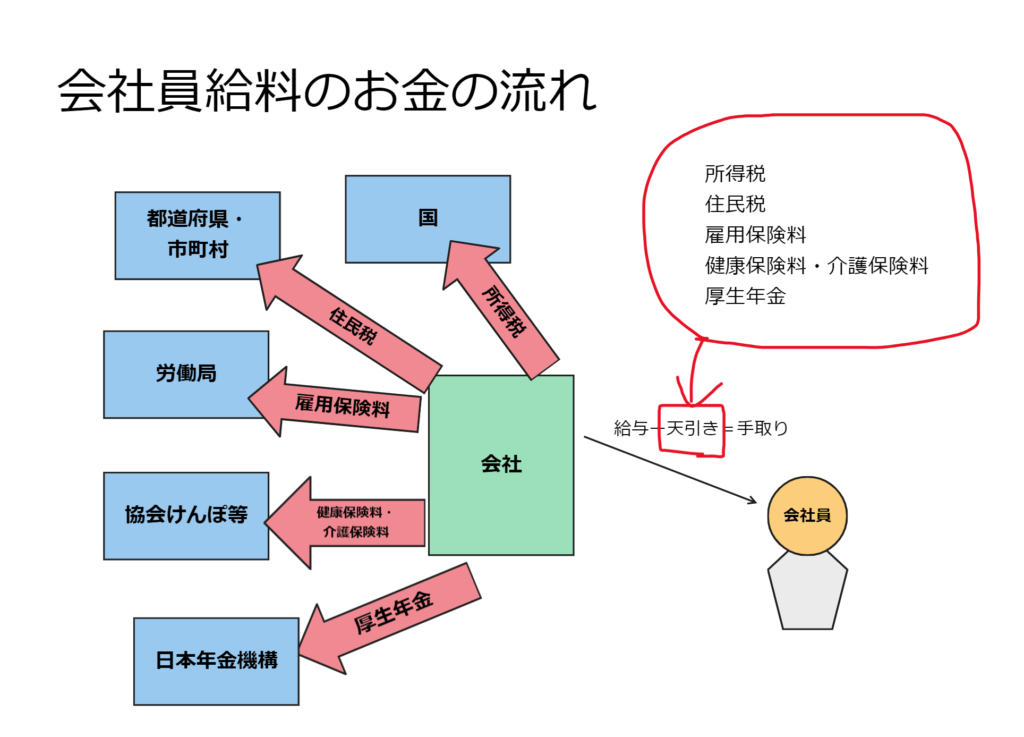

簡単に図にしましたので、まずはこちらをみてください。

このように、給与から国などに納める税金等を会社員のかわりに会社が納めてくれています。その際、会社員の負担分を会社が預かるので、天引きされて手取り分が支給されるのです。ここに手数料などはかかっていません。

今回は例として39歳男性・妻と子供2人(17歳・12歳)が扶養である場合で各項目を計算します。給与の総支給額は30万円です。会社までは片道9キロ・車で通勤しています。

額面と手取りの違い

額面と手取りの違いですが、額面は総支給額、手取りは総支給額から天引きされた後の金額です。一生懸命働いてもいくらか差し引きされるため、すべてが手元に残るわけではないんですよね。

会社によって異なるところはありますが、基本給+諸手当(残業・資格・扶養・通勤手当・その他)が総支給額となります。

手当に関しては会社が定めることができるため、さまざまな名目の手当があるかもしれません。給与の総支給額を上げたい場合は、仕事の成果が反映されるのか、手当はどんなものがいくらつくのか、知っておきましょう。

残業手当は労働法によって時間帯や労働時間で基本給の〇倍と決まっているため、基本給が高いほど残業手当も高くなります。逆に、総支給額は多くても、基本給は低くその他の手当がついて高くなっている場合は残業手当は高くはつかなくなります。ここはしっかりと抑えておきましょう。

天引き

天引きされる分ですが、これらは会社が国などに納めるものがほとんどで、そのほかにあるとすれば、会社の福利厚生費であることが多いです。サラリーマンは税金や保険料の計算と納付を会社がしてくれているので楽ではありますが、義務教育でこれらは教えてくれませんでしたよね。(国はうまーく搾取するように仕組んでいるのではないかと考えてしまうくらいです。)

会社もそれに従っているだけなので会社は悪くないですが、控除の仕組みを知って不満があるならしっかり選挙に行きましょう。

話が逸れましたが、天引きされる項目を見ていきます。

社会保険料

社会保険料とは、老後にもらう年金や病院にかかったときの医療費の負担を減らすために納めているものです。社会保険のいろいろについては、こちらの記事で解説しています。

健康保険料・介護保険料・厚生年金

保険料は都道府県ごとに給与の〇%と決まっていて、毎年4.5.6月に支払われた給与を基に標準報酬月額を算出し、この標準報酬月額に応じた社会保険料を毎月の給与から差し引きます(ここから各都道府県の月額表を確認できます。)。この月額表は毎年3月に改訂されるということを覚えておきましょう。

このため、残業を減らすなどして4.5.6月に支払われる給与を抑えて、7月以降に天引きされる社会保険料を抑える、ということも可能です。ただし、6月以降に連続して3ケ月間、4~6月で決まった標準報酬月額より高い水準で給与が支払われた場合は、その水準に合わせて社会保険料が変更される場合もありますので、注意しましょう。

この月額表から分かる社会保険料は以下の3つです。

- 健康保険料:会社員であれば、協会けんぽに加入していることが多いです。

- 介護保険料:40~64歳の方が対象の項目です。

- 厚生年金:将来に受け取る年金のために徴収されています。

画像は愛知県のものを用意しました。社会保険料は会社との折半になるので、金額を確認するときは折半額の欄を見ます。

例えば、4・5・6月給与の総支給額の平均が30万円だった場合、22等級に該当します。社会保険料は40歳未満であれば健康保険料15,030円・厚生年金27,450円となります。

40~64歳であれば健康保険料+介護保険料で17,430円・厚生年金27,450円となります。

これが、一つ下の等級(21等級、平均28万円)だった場合、40歳未満の場合は健康保険料14,028円・厚生年金25,620円になるので、22等級と21等級で引かれる社会保険料の差は月2,832円でてきます。これが12カ月分になると33,984円、およそ34,000円の差になります。結構大きいですよね。

雇用保険

雇用保険は厚労省で負担割合が決められていて、年度ごとに発表があります(ここから確認できます)。負担割合は全国共通で、特定の業種でない限り0.006です。先ほどの月30万円の総支給額の場合、30万×0.006=1,800円が雇用保険料となります。

所得税

所得税は、個人が国に納める税金です。

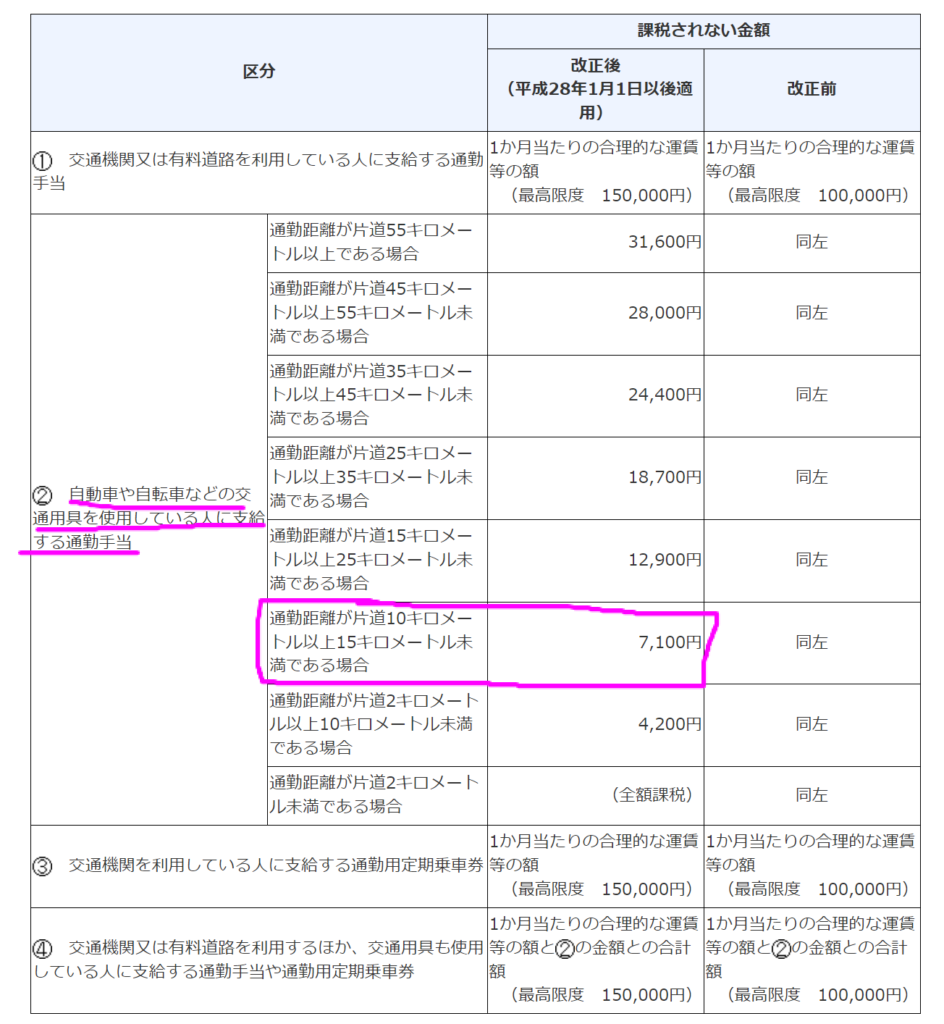

計算方法は総支給額ー社会保険料ー所得税で定められた通勤手当の非課税額=課税額 に対応する源泉徴収税額表から確認します。このとき、扶養人数によって金額が変わるので扶養人数も考慮します。

通勤手当の非課税額は、表(国税庁HPより引用)のように定められていて、車通勤で片道9キロの場合7,100円まで非課税とされています。表から見て分かるとおり、距離が遠いほうが非課税の限度額が高くなります(あんまり遠いと通勤の負担になりますが)。

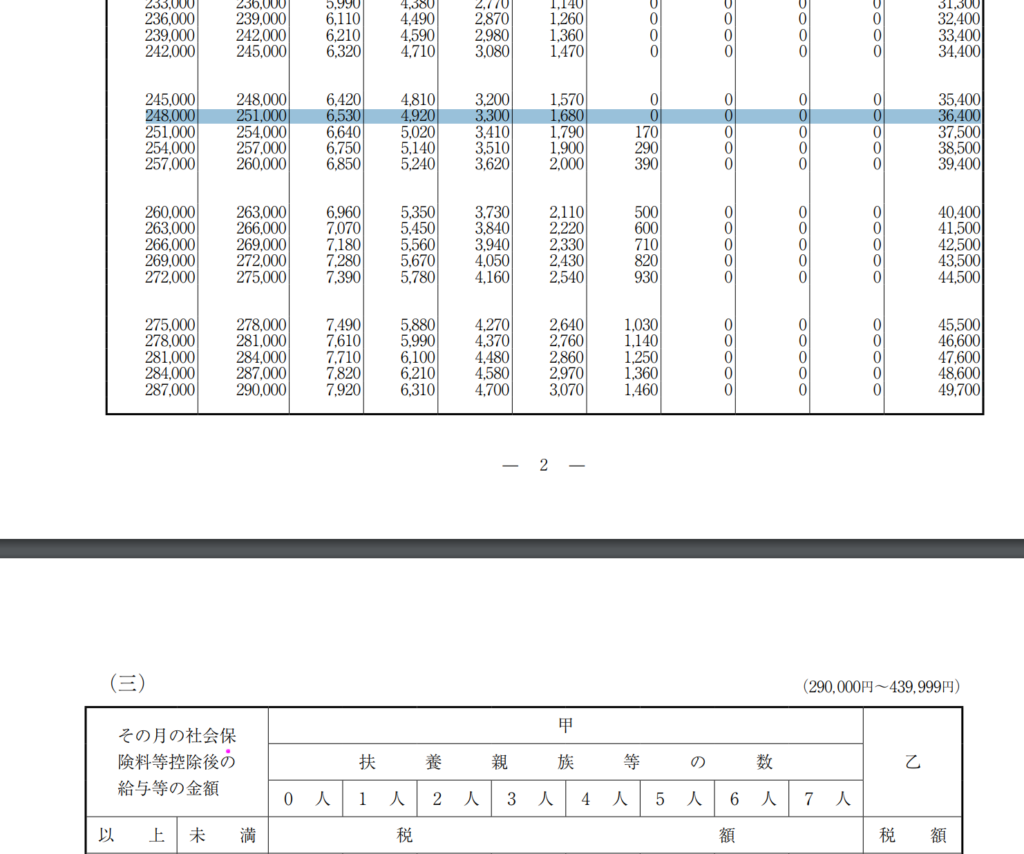

例の男性の場合、課税額は30万円ー(15,030+27,450+1,800)ー7,100=248,620円となり、それに対応する源泉所得税額を確認します。(税額表はこちらから。月給制であれば一番初めの月額表でOKです。)

238,000~251,000の扶養親族3人の欄に該当するので、源泉所得税額は1,680円と確認することができました。

欄に甲・乙とありますが、働き先が1か所であれば甲・2か所以上ある場合はサブのところが乙で税額を確認することになっています。

源泉所得税は、給与・賞与からいったん天引きされますが、12月の年末調整で正しい所得税額を計算し、還付・徴収をします。扶養が外れてしまった場合には徴収の可能性がありますが、還付になることが多いと思います。

住民税

住民税は前年の所得により都道府県・市町村へ納める税金が決められ、毎月の給与から天引きされます。5月か6月ごろに住民税通知書という小さめの紙が渡されているはずです。そこに納付額が記載してあり、毎月これに沿って会社が徴収することになります。

所得税は毎月の給与から概算を徴収して12月に調整しますが、住民税は確定額を後から徴収するため、前年の給与が高かったが今年は大きく下がってしまった場合、高い水準で計算された税金を下がった給与から天引きされ、手取りが減ってしまうということが起こります。

よくある節税の例としてふるさと納税が挙げられますが、実際は住民税の前払いでお礼の品を受け取るという仕組みなので、先に住民税をどこかの市町村へ寄付して、翌年の毎月徴収される住民税の金額を減らせるといったほうが正しいです。ふるさと納税については、別の記事で解説します。

住民税については確定申告で行う所得計算と似ていますが、計算でつかう金額などがまったく同じというわけではないので、記事にできたら追記したいと思います。

福利厚生費

福利厚生費は、会社が従業員に用意しているサービスなどを維持するために天引きしているものです。サービスの内容や金額については会社によってさまざまなので、会社に確認しましょう。大手企業であれば、リゾート地の(従業員が格安で宿泊できる)保養施設なんかもあるみたいですね。

ちなみに私が初めて入社した会社では毎月数千円引かれるのに、ウォーターサーバーでした笑

あとは誰も望んでいない懇親会(しかも会社内で行われる)などが年に数回。

毎月引かれるものなので、水も懇親会もいらないから天引きしないでーと思っていました。

なので、会社で働くモチベーションにもつながる部分だと思います。転職等される場合にはこっそり確認しておきたいところですね。

まとめ

- 給与額面ー税金・社会保険料・福利厚生費=手取りで支給される。

- サラリーマンは税金や社会保険料の計算・納付は会社がしてくれている。

- 税金や社会保険料は総支給額から計算する。

- 社会保険料を抑えるには4.5.6月に支給される給与額を抑える。

- 所得税を抑えるには扶養人数が多いほうが有利。

コメント